Buchführung und Bilanz: Welche Abschreibungsmethoden steuerrechtlich zulässig sind

Buchführung und Bilanz: Welche Abschreibungsmethoden steuerrechtlich zulässig sind

Abschreibungen können einen bedeutenden Faktor in Buchführung und Bilanz darstellen. Dieser Artikel erläutert die verschiedenen Methoden der steuerrechtlichen Abschreibung, im Einkommensteuergesetz

Absetzung für Abnutzung (AfA) genannt.

Zweck steuerlicher Abschreibungen

Analog zu den

handelsrechtlichen Abschreibungen dient die Absetzung für Abnutzung dazu, den Werteverzehr eines Vermögensgegenstandes im Rechnungswesen abzubilden und verteilt die Anschaffungs- bzw. Herstellungskosten von Anlagevermögen auf die Dauer der Nutzung. Der Werteverzehr verringert die Einkünfte, die wiederum Grundlage des zu versteuernden Einkommens sind. Bedingung dabei ist, dass die Nutzungsdauer des Gutes mehr als ein Jahr beträgt und dass es sich nicht um ein geringwertiges Wirtschaftsgut handelt. Die Absetzung für Abnutzung richtet sich nach der Höhe der Anschaffungs- oder Herstellungskosten und der betriebsgewöhnlichen Nutzungsdauer.

Das Einkommensteuergesetz unterscheidet folgende Fälle der Abschreibung:

• Absetzung für Abnutzung: planmäßig angesetzte Abschreibung

• steuerliche Absetzung für außergewöhnliche Abnutzung (AfaA): außerplanmäßige Abschreibung auf Anlagevermögen

• steuerliche

Teilwertabschreibung: außerplanmäßige Abschreibung auf Umlaufvermögen

• die Sammel- bzw. Poolabschreibung geringwertiger Wirtschaftsgüter

Steuerrechtlich zulässige Abschreibungsmethoden

Das Steuerrecht sieht grundsätzlich nur die lineare Abschreibungsmethode vor. Für die Veranlagungszeiträume 2009 und 2010 wurde allerdings die geometrisch-degressive Abschreibungsmethode wieder zugelassen.

a.

Lineares Abschreibungsverfahren

Beim linearen Abschreibungsverfahren wird angenommen, dass der Werteverzehr von Periode zu Periode gleich bleibt. Daher wird jedes Jahr der gleiche Betrag abgeschrieben und am Ende der Nutzungsdauer ist das Wirtschaftsgut vollständig abgeschrieben.

Beachten Sie für Ihre Buchführung und Bilanz: Ab dem Veranlagungszeitraum 2011 ist nur noch die lineare Abschreibung steuerlich zulässig!

b.

Geometrisch-degressives Abschreibungsverfahren (2009 und 2010)

Beim geometrisch-degressiven Verfahren wird angenommen, dass das Ausmaß des Werteverzehrs jeder Periode gleich einem vorgegeben Bruchteil des Werteverzehrs der Vorperiode ist; entsprechend nehmen die Abschreibungsbeträge stetig ab.

Die geometrisch-degressive Abschreibung ist nur für die Veranlagungszeiträume 2009 und 2010 zulässig. Der maximale Abschreibungssatz liegt bei 25 %, höchstens jedoch dem Zweieinhalbfachen der linearen Abschreibung.

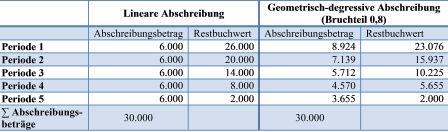

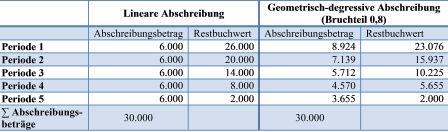

Die folgende Tabelle zeigt ein Rechenbeispiel für die lineare und die geometrisch-degressive AfA bei Anschaffungskosten von 32.000 Euro, einem Restwert von 2.000 Euro und einer Nutzungsdauer von 5 Perioden:

Betriebsgewöhnliche Nutzungsdauer

Die betriebsgewöhnliche Nutzungsdauer ist in der entsprechenden AfA-Tabelle des Bundesministeriums der Finanzen festgelegt. Diese wird alle zwei Jahre aktualisiert und kann online unter

http://www.bundesfinanzministerium.de aufgerufen werden. Die AfA-Tabellen stellen keine bindende Rechtsnorm dar, allerdings werden die in den AfA-Tabellen festgelegten Abschreibungssätze sowohl von der Rechtsprechung, der Verwaltung als auch der Wirtschaft allgemein anerkannt.

Wenn ein Wirtschaftsgut vorzeitig und innerhalb eines Geschäftsjahres ausscheidet, ist für jeden vollen Monat ein Zwölftel der Jahres-AfA anzusetzen. Gebraucht erworbene Wirtschaftsgüter sind kürzer abzuschreiben als neu erworbene.

Abschreibung geringwertiger Wirtschaftsgüter

Als geringwertig werden Wirtschaftsgüter mit Anschaffungskosten bis maximal 1.000,00 Euro netto bezeichnet. Für diese gelten bei der Abschreibung besondere Regeln.

Wirtschaftsgüter mit Anschaffungskosten bis maximal 150,00 Euro netto können wahlweise entweder im Jahr der Anschaffung sofort abgeschrieben werden oder nach der gewöhnlichen Nutzungsdauer normal abgeschrieben werden. Bei Wirtschaftsgütern mit Anschaffungskosten zwischen 150,01 und 410,00 Euro netto haben Sie die Wahl zwischen einer Sofortabschreibung, der normalen Abschreibung nach gewöhnlicher Nutzungsdauer oder der Bildung eines Sammelpostens mit Abschreibung über fünf Jahre (sogenannte „Poolabschreibung“, siehe unten). Übersteigt der Wert des Wirtschaftsgutes die Grenze von 150,00 Euro netto, müssen Sie dieses unabhängig von der tatsächlichen Abschreibung zu Dokumentationszwecken in einem gesonderten Verzeichnis erfassen, das das Finanzamt prüfen kann.

Für Wirtschaftsgüter mit Anschaffungskosten zwischen 410,01 und 1.000,00 Euro netto haben Sie ein Wahlrecht zwischen der Bildung eines Sammelpostens mit linearer Abschreibung über fünf Jahre (Poolabschreibung) oder der normalen Abschreibung nach gewöhnlicher Nutzungsdauer. Dieser Sammelposten ist im Jahr der Bildung und den folgenden vier Jahren mit jeweils einem Fünftel gewinnmindernd aufzulösen. Für die Anschaffungen eines jeden Jahres ist jeweils ein eigener Sammelposten zu bilden.

Dieser Beitrag wurde unter

Fachbeiträge abgelegt.