Steuerberater online: Schwellenwerte für Wirtschaftsjahre ab 2016 erhöht

Im Zuge des Bilanzrichtlinie-Umsetzungsgesetzes (BilRUG) werden die Schwellenwerte, nach denen Unternehmen in Größenklassen eingeteilt werden, für Wirtschaftsjahre ab 2016 erhöht.

Hintergrund des Bilanzrichtlinie-Umsetzungsgesetzes

Mit dem Bilanzrichtlinie-Umsetzungsgesetz wurden die Vorgaben einer EU-Richtlinie zur stärkeren Systematisierung der Rechnungslegung in deutsches Recht umgesetzt. Das Gesetz trat am 23. Juli 2015 in Kraft und gilt für Wirtschaftsjahre, die nach dem 31.12.2015 beginnen. Mit der Erhöhung der Schwellenwerte soll eine Entlastung kleiner und mittelgroßer Unternehmen herbeigeführt werden.

Neue Schwellenwerte für Größenklassen ab 2016

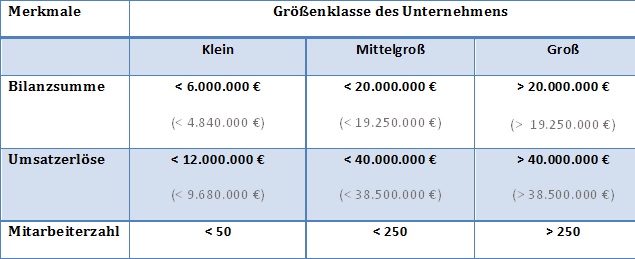

Die Zuordnung zu den Größenklassen nach dem Handelsgesetzbuch entscheidet u.a. über den Umfang der Gliederung der Bilanz, den Umfang der Prüfungspflicht und den Umfang und die Frist zur Offenlegung der Unterlagen. Die durch das BilRUG geänderten Schwellenwerte für die Zuordnung sind in der folgenden Tabelle aufgeführt (in Klammern die früheren Werte):

Schwellenwerte für Größenklassen

Für die Einordnung in eine der Größenklassen müssen zwei von drei Kriterien an den Abschlussstichtagen zweier aufeinander folgender Geschäftsjahre erfüllt sein. Bei Umwandlung oder Neugründung eines Unternehmens kommt es darauf an, ob die Größenmerkmale am ersten Abschlussstichtag nach der Umwandlung oder Neugründung erfüllt werden.

Weitere Inhalte des Bilanzrichtlinie-Umsetzungsgesetzes

Neben der Neuregelung der Schwellenwerte beinhaltet das BilRUG insbesondere eine Neudefinition der Umsatzerlöse. Umsatzerlöse sind die aus dem Verkauf von Waren oder Dienstleistungen vereinnahmten Beträge.Vor dem BilRUG erfolgte eine Abgrenzung der Umsatzerlöse aus der gewöhnlichen Geschäftstätigkeit von sonstigen betrieblichen Erträgen und von außerordentlichen Erträgen, d.h. Beträge aus untypischen Geschäftsvorfällen wurden nicht als Umsatzerlöse ausgewiesen. Eventuelle Erlösschmälerungen und die Umsatzsteuer waren von den Umsatzerlösen abzuziehen.Mit Inkrafttreten des BilRUG sind auch solche Erlöse als Umsatzerlöse zu erfassen, die nicht aus der gewöhnlichen Geschäftstätigkeit entstanden sind. Wie bisher sind eventuelle Erlösschmälerungen und die Umsatzsteuer von den Umsatzerlösen abzuziehen. Zusätzlich sind nun noch direkt mit dem Umsatz verbundene Verbrauchs- und Verkehrssteuern, wie z.B. Biersteuer oder Tabaksteuer, abzuziehen.

Konsequenzen des BilRUG

Durch den Anstieg der Schwellenwerte werden mehr Unternehmen als bisher als „klein“ oder „mittelgroß“ eingestuft. Dadurch reduzieren sich für diese Unternehmen die Pflichten bei der Erstellung von Jahresabschluss und Bilanz und die Offenlegungspflichten. Somit werden der bürokratische Aufwand und Kosten gemindert.